2017総選挙/各分野の政策

7、税制―消費税、不公平税制、中小企業税制、タックス・ヘイブン問題

消費税10%増税を中止し、富裕層と大企業を優遇する不公平税制をただします

2017年10月

安倍首相は、2019年10月に予定している消費税率10%への増税分の使途について、「教育や子育てに回す」ことを打ち出し、それを解散・総選挙の口実にしようとしています。これは、国民を二重・三重に愚弄するものです。

安倍首相はこれまでも、2014年の総選挙前に増税の「1年半延期」を打ち出し、2016年の参院選挙前には「2年半延期」を打ち出しました。選挙になると消費税増税の見直しを「餌」のようにして国民を釣りあげようとするなど許せません。

自民党は、これまでは「社会保障」を増税の口実としてきました。昨年の参議院選挙の自民党の「選挙公約」でも「消費税については全額、社会保障の財源とし、国民に還元します」と言ってきました。今になって、「増税分5兆円のうち、社会保障に使うのは1兆円だけだった」などとして、残りの4兆円の一部を「教育に使う」というのです。それならば、前回の公約がウソだったと認めるのでしょうか?このような「国民だまし」を断じて許すわけにはいきません。

安倍政権は、国民には消費税増税をおしつける一方で、財界の要求にこたえて、大企業には法人税率の引下げで大減税ばらまきを進めてきました。この間、安倍政権が行った企業減税は、総額で4兆円にもなります。この結果、大企業は史上最高益を連続更新しているというのに、法人税収は15年度、16年度と連続して、前年度実績を下回っています。所得税も16年度は前年度を下回りました。

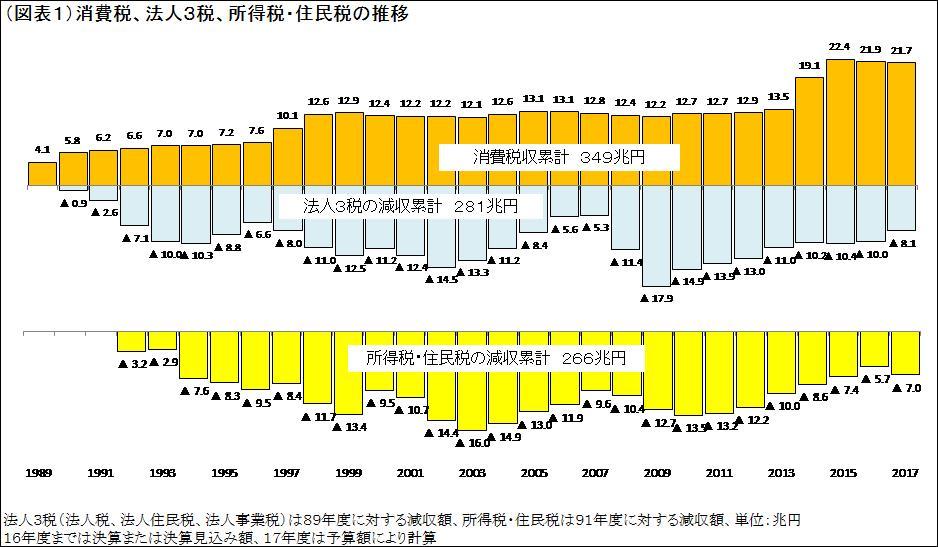

1989年の消費税創設以来の29年間で、消費税の総額は349兆円にものぼりますが、ほぼ同じ時期に、法人3税は281兆円(89年度のピーク時に比べて)、所得税・住民税も266兆円(91年度のピーク時に比べて)も減ってしまいました(図表1)。消費税は、その穴埋めに消えてしまったのです。

「消費税頼み」では社会保障や教育の拡充も、財政健全化の展望も開けません。いまこそ、「消費税頼み」の路線と、きっぱり決別しなければなりません。

税は「応能負担」が原則です。所得の少ない人には少なく、所得の多い人にはより多く負担してもらう、そして、生活に必要な最低限の所得をも得られないような人は非課税にするのが当然です。タックス・ヘイブンを利用した多国籍企業や富裕層の「税逃れ」への批判の声が世界中で高まっている中で、格差の拡大をもたらす不公平税制を、これ以上放置することは許されません。

日本共産党は、(1)国民のくらしと営業をまもる、(2)社会保障や教育予算拡充の財源を確保し、財政危機を打開する、(3)不公平税制の歪みをただす――という3つの角度から、「能力に応じた負担」の原則に立って、次のように税制の改革を進めます。

消費税10%への増税を中止します

消費税を増税すれば、必ず「増税不況」が起きます。2014年4月に税率を8%に上げたときには、政府は「景気悪化は一時的なもの」と説明しましたが、今年8月で増税後41か月がすぎても、消費は冷え込んだままです。この41か月間で実質家計消費が前年を上回ったのは4か月だけ。後の37か月はマイナスです。この41か月の勤労者世帯の実質消費支出は、増税前の2013年に比べて平均で月2万円以上、年間で25万円も減少してしまいました。

暮らしと経済に重大な打撃を与える消費税の増税は、きっぱり中止すべきです。

社会保障や教育予算拡充の財源は、「消費税ではない別の道」でつくります

日本共産党は、「消費税増税にたよらない別の道」として、具体的な財源提案を発表しています。

この、「消費税ではない別の道」を進めば、大企業・富裕層優遇を改める税制改革と歳出のムダの一掃で当面17兆円、将来、国民のみなさんに能力に応じて負担していただくことで6兆円、経済改革による税収の自然増で10年後までに20兆円以上の財源を確保することができます。

(提案のリンクはこちら)→「社会保障・教育の財源は、消費税にたよらずに確保できる-日本共産党の財源提案」

将来的には消費税廃止をめざします

消費税は、低所得者ほど負担の重い税金です。震災や津波で家や職を失った被災者にも、収入がなくなけなしの預貯金を取り崩しながら不安な生活を送っている人にも、多重債務に苦しんでいる人にも、生活のために消費しているかぎり、消費税の負担がのしかかります。消費税は「生計費非課税」の原則に反する税金です。

事業者にとっては、販売する商品に消費税が転嫁できているか否かにかかわらず、消費税が課税されます。経営が赤字であっても消費税は納税しなければなりません。その一方で、輸出大企業が下請業者に消費税分の単価引下げを強要しておきながら、自らは「輸出戻し税」を受け取るという矛盾も起きています。

このような消費税は、「能力に応じた負担」という税の原則に反する税制です。日本共産党は、このような消費税に反対し、将来的には、その廃止をめざします。消費税を廃止した段階では、ぜいたく品や環境に負荷を与える商品・サービスなど、品目を限った個別間接税を実施します。

消費税廃止にいたる以前の段階では、次のような改善をすすめます

──食料品など生活必需品の消費税を非課税(ゼロ税率)にします。食料品や水光熱費などの生活必需品は、所得の多少によって支出額があまり違わないため、所得対比でみた消費税負担率が低所得者ほど重くなる「逆進性」がとくにひどくなります。こうした品目を非課税にすれば、家計をたすけるとともに、税制のゆがみをただすことにもつながります。

安倍政権が実施しようとしている「軽減税率」は、税率を10%にするときに、食料品や新聞は8%に据え置くというだけです。決して、現行より「軽減」されるわけではありません。食料品はゼロ%のイギリス、カナダ、韓国や、フランス(5.5%)、ドイツ(7%)と比べても、8%では「軽減」の名にまったく値しません。

──消費税の免税点が年間売上3000万円から1000万円に引下げられた結果、零細な業者までが消費税の納税義務を負わされ、税が払えないために廃業を余儀なくされるなど、深刻な事態が広がっています。売上3000万円以下の業者は課税業者の半分近くにもなりますが、消費税収全体に占める割合は3.1%にすぎません。しかし、1業者あたりの税額は40万円にもなり、零細な業者にとっては大きな金額です。消費税の延納措置を認めるとともに、免税点を引き上げます。

──2021年4月から導入されることになっている「適格請求書」(インボイス)制度は、中小業者にとって実務負担や、導入にともなう新たな経費負担が増えるとともに、インボイスが発行できない事業者や免税業者が取引から締め出されるおそれがあり、反対します。

──保険診療などの医療費は消費税非課税とされていますが、病院や診療所が仕入れる医薬品や医療機器などには消費税が課税されています。これによって、医療費の負担も増えるとともに、病院などの経営も圧迫されています。医療には「ゼロ税率」を適用し、医薬品などにかかった消費税が還付されるようにします。

大企業優遇税制をあらため、中小企業なみの負担を求めます

2015年度の国税庁データから法人企業の利益に対する実質負担率を計算すると、中小企業は19%前後なのに、大企業は12%しか負担していません(図表2)。「アベノミクス」で空前の利益をあげている大企業の税負担率が中小企業より低いという、この不公平・不公正こそ、ただすべきです。

法人税の基本税率は大企業でも中小企業でも同じなのに、実質負担率で差が出るのは、研究開発減税などの租税特別措置、連結納税制度、受取配当益金不算入制度など、さまざまな優遇税制があるからです。これらの制度は形式的には中小企業も対象となっていますが、実際には、ほとんどが大企業によって利用されています。巨額の研究費を使ったり、国内外の子会社から多額の配当を受けたりするのは、そもそも大企業でなければできないからです。こうした大企業優遇税制を抜本的に見直します。

──03年度に大幅拡充された研究開発減税は、研究開発費の10%程度を法人税から減額するというものです。以前は「研究費を増やした企業に減税する」というものでしたが、今では、研究費を減らしても減税になるという制度です。減税の最新実績は15年度で6158億円、中小企業向けを除いても5886億円にもなります。トヨタ自動車1社だけで、最近の4年間に合計4000億円以上の研究開発減税を受けています(13年度1201億円、14年度1084億円、15年度940億円=以上は財務省公表値、16年度829億円=同社の有価証券報告書により推計)。同社をはじめとして、多額の内部留保を抱え、研究費の調達に何の困難もない大企業が、この制度を利用しています。中小企業向けの措置を除いて、研究開発減税は廃止します。

──租税特別措置は、一定の政策目的で税額控除や特別償却、所得控除などの措置を行うものですが、政策目的が失われた後も継続するなど、「補助金」的な性格が強く、特定企業や業界に恩恵が集中するなど、その弊害が指摘され、政府も「整理する」と言ってきました。ところが安倍政権のもとでは逆に拡大し、研究開発減税を含めた租税特別措置による法人税関係の減税額が、15年度には2兆円近くにもなり、中小企業向けの措置と、前述の研究開発減税を除いても1.1兆円です。これを、大幅に廃止・縮減します。

──グループ内の黒字企業と赤字企業の利益を相殺させることができる連結納税制度によって、毎年、4000~6000億円もの減税になっています。トヨタ、日産自動車、ホンダ、三菱UFJ、NTT、ソニーなど、名だたる大企業が連結納税制度を利用しています。こうした税金逃れをやめさせます。

──大企業の利益の中で、グループ企業や海外子会社からの配当が年々増加しています。国内企業から受けた配当に対する「受取配当益金不算入制度」で非課税とされた配当額は年間約14.6兆円、「海外子会社からの配当非課税制度」(2009年度創設)で非課税とされた配当も年間6.2兆円となっています(いずれも15年度)。こうした優遇税制を縮減します。政府や財界は、「増税すると企業が海外に逃げていく」などといいますが、そういいながら、「海外で稼ぐほど税金が安くなる」という税制を政府自らがつくっているのです。こうした海外進出企業優遇税制こそ改めるべきです。

──多額の為替取引に対して低率で課税する「為替取引税」を創設します。東京外為市場の取引額は年間推計100兆ドル(2016年)で、18年間で3倍近くに増えています。投機マネーによる取引が増加しているからです。0.01%程度の低い税率でも、いまの為替レート(1ドル=110円前後)だと、1兆円以上の税収になります。通常の貿易や金融取引には影響がない、きわめて低率の税ですが、取引を多数繰り返して行う投機マネーにとっては負担となり、投機マネーの行き過ぎた動きを抑制することができます。

安倍政権がばらまいた大企業への減税をあらため、税率を元に戻します

安倍政権は、毎年のように法人税の減税を繰り返してきました。復興特別法人税の1年前倒しの打ち切り(2014年度)、法人税率の引き下げ(15・16年度)、研究開発減税の拡充など、今後2018年度までに実施が予定されているものを含めた法人税減税は、総額で4兆円にもなります。

この結果、安倍政権発足前には「復興特別法人税」を含めて37%だった法人実効税率が、34.62%(14年度)、32.11%(15年度)、29.97%(16年度)と、連続的に引き下げられました。18年度には29.74%まで下がります。これは、「法人実効税率を25%程度まで引き下げる」という経団連などの要求にこたえたものです。

安倍首相は、大企業に減税すれば、それが賃上げにつながるかのように言います。しかし、大企業の多くは、アベノミクスの円安・株高の恩恵を受け、毎年のように最高益を更新しています。賃上げをする気なら、減税などなくても十分に可能です。ところが、賃上げはわずかにとどまり、減税は内部留保を増やすだけになっています。

大企業の内部留保は16年度末で400兆円にも達し、その多くは設備投資などにも生かされず、「余剰資金」となっています。空前の「カネ余り」状態にある大企業に対して、さらに何兆円もの法人税減税をしても、このカネ余りがいっそう促進されるだけです。

──安倍政権が進めている法人税率の引下げを中止します。これまでに実施された減税については、中小企業を除いて、安倍政権以前の水準に戻します。

──政府は、法人実効税率の財源の一部とするため、法人事業税の外形標準課税(付加価値割、資本割)の税率を引き上げてきました。これは、法人税が課税されない赤字法人や、利益が少ない法人にも重い税負担を求めるものです。一方、資本金1000億円を超える巨大企業には負担軽減措置があるなど、大企業に有利な制度です。法人税減税の中止とあわせて、外形標準課税の税率も安倍政権以前に戻します。

──将来的には、OECD(経済協力開発機構)でも指摘されたことがある「有害な法人税の引下げ競争」を見直す国際的な働きかけをすすめ、下げすぎた法人税率の適切な引上げをはかります。

富裕層優遇の不公平税制をあらためます

この間、富裕層への減税が繰り返されてきました。99年には、所得税・住民税の最高税率(課税所得3000万円超)が、あわせて65%から、50%に引き下げられました。2003年度には「証券優遇税制」が導入され、上場株式の配当所得や株式譲渡所得の税率は、わずか10%(所得税7%、住民税3%)に軽減され、これが2013年まで11年間も続きました。証券優遇税制が廃止された今でも、配当や株式譲渡所得への税率は、どんな富裕層でも20%(所得税15%、住民税5%)という低い税率になっています。

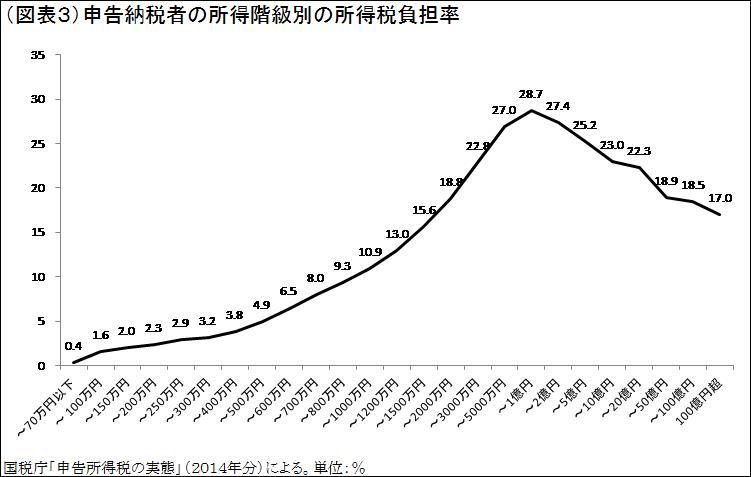

ほんらい所得税は、所得が高い人ほど負担率が高くなる累進税制になっているはずです。ところが、国税庁の統計では、所得が1億円を超えると逆に負担率が下がってしまいます。2014年分の統計データで計算すると、所得5000万円~1億円の層の所得税負担率は28.7%なのに、所得100億円超の超富裕層では17.0%しかありません(図表3)。お金持ちほど、株式や土地の譲渡所得などが多く、これらの所得の税率が低いからです。こんな不公平がまかり通っていたのでは「働くのが、ばからしい」という風潮を広げてしまいます。こうした金持ち優遇税制を改めることが、消費税増税にかわる必要な財源を確保するためにも、格差と貧困の是正に向けて税制による所得再分配機能を再建・強化するためにも、不可欠となっています。

──引き下げられた所得税・住民税の最高税率を引き上げ、累進税制を強化します。所得税の最高税率は、2015年に引き上げられましたが、対象は課税所得4000万円超(5万人程度)に限定され、引上げ幅もわずか5%です。税収も600億円足らずしか増えませんでした。99年に所得税・住民税あわせて15%引き下げられた税率を元の水準に戻せば、1兆円以上の増収が見込めます。

──世界に例を見ない大資産家優遇の配当や株式譲渡所得の税率軽減措置を改めます。証券優遇税制が期限切れとなり、所得税・住民税あわせた税率は20%となりましたが、欧米の富裕層の株式配当への最高税率は、アメリカ(ニューヨークの場合)32.7%、イギリス38.1%、ドイツ26.375%、フランス60.5%(配当の6割が所得とされるため、実質的には36.3%)、株式譲渡所得への最高税率も、アメリカやドイツは配当と同じ(いずれも2015年1月現在)であり、日本は依然として低い状況が続いています。これによる減税額は、財務省の16年度の見込み試算(所得税のみ)でも1兆円を超えています。

株式配当は少額の配当や低所得者の場合を除き、勤労所得などとあわせた総合課税を義務づけ、富裕層の高額の配当には所得税・住民税の最高税率が適用されるようにします。譲渡所得についても将来的には総合課税とすることを検討しますが、分離課税が続いている間も、欧米諸国の水準にあわせて高額所得者には30%以上の税率が適用されるようにします。

──相続税・贈与税の最高税率は、2003年に70%から50%に引き下げられました。2015年から55%に戻されましたが、対象も増税額もわずかにすぎません。逆に、基礎控除を引き下げ、少額の遺産への課税を強化しています。その一方、孫などに1人1500万円までの「教育資金一括贈与の非課税枠」を創設するなど、富裕層向けの減税措置は強化されています。中間層の負担増にならないように、基礎控除額を引き上げるなどの措置をとりつつ、最高税率を元の70%に戻し、富裕層の資産への課税を強化します。

──富裕層の資産に対して、低率で毎年課税する新たな税として、「富裕税」を創設します。純資産が5億円を超える場合に、その超過部分に対して、1~3%程度の範囲で累進的な税率で課税します。課税対象資産額の算定にあたっては、相続税の課税評価額に準じた方式で、自宅用不動産の評価の軽減、自営業者などの事業資産への特例措置、営農中の農地については宅地並み基準を適用しないなどの措置を講じ、中間層に負担がかからないように配慮します。これにより、富裕税の対象は1000人に1人程度の富裕層に限定されます。これは、相続税(被相続人の5%前後が対象)にくらべ、50分の1程度です。しかし、「アベノミクス」のもとで富裕層の金融資産が急増しているもとで、1兆円程度の税収が見込めます。

大株主が株式を資産管理会社に移すような場合には、その会社を保有していること自体を「資産」とみなして富裕税を課税し、税逃れを許さないようにします。相続税は数十年に一度しか課税されないため、さまざまな「資産隠し」「課税逃れ」が生じる可能性がありますが、富裕税は毎年申告するため、資産隠しを防ぐためにも有効です。

──現行の被用者年金では月給62万円、医療・介護保険では139万円を超えると、保険料が頭打ちになってしまい、月給が何百万円になっても負担額が変わらないため、全体として逆進的な負担となっています。上場企業に開示が義務づけられている「年間報酬1億円以上」の役員は、12年度には370人で、報酬額は合計640億円でしたが、「アベノミクス」のもとで16年度には603人、1328億円まで増加しました。しかし、これらの役員が支払う社会保険料は推計10数億円、収入の1%程度にすぎません。しかも、税の社会保険料控除が適用されるため、支払った保険料の半分以上の額が税の形で戻されてしまい、実際の負担率はさらに低くなります。

年金については、医療保険なみに上限を引き上げること、高齢者医療への拠出金相当分や介護保険料など税金的な性格の強い保険料については上限を廃止するなど、負担の公平をはかります。その際、所得税や住民税の社会保険料控除については現行の青天井方式をあらため、一定の上限を設けるようにします。

タックス・ヘイブンなどを利用した税逃れをやめさせます

世界中の大企業や富裕層が、タックス・ヘイブン(=租税回避地。税率が低く、秘密性の高い国や地域)にペーパー企業を設立して、この企業に資産を移したり、この企業を通じた国際取引を行ったりすることで、「課税逃れ」をしている-国際ジャーナリスト団体が公表した「パナマ文書」で、その一端が明らかになり、怒りの世論が広がっています。パナマ文書には、日本の大企業や富裕層の名前も登場しています。

国際収支統計によれば、タックス・ヘイブンといわれるケイマンへの投資は急増し、昨年末には76兆円(直接投資2兆円、証券投資74兆円)に達しています。香港、台湾、シンガポールなど、その他の地域を含めれば、公表されているだけでも100兆円前後になります。投資利回りが数%としても数兆円の利益が生ずる計算になりますが、この利益にどのように課税されているかは明らかになっていません。

──タックス・ヘイブンに子会社をつくった場合、子会社の所得を親会社の所得に合算して法人税を課税する仕組み(特定外国子会社所得合算税制)があります。「タックス・ヘイブン税制」といわれるこの制度は、「日本からの出資が50%超」など適用要件が狭く、対象となった子会社の所得は年間4000億円程度にすぎません。これを改め、タックス・ヘイブン税制の対象を拡大します。

──外国子会社配当益金不算入制度によって非課税とされた配当が、15年度に6.2兆円にもなっていますが、外国子会社の所在地別の配当金額は公表されていません。政府は、外国子会社配当益金不算入制度について、「二重課税を防ぐための措置」などと説明しますが、子会社がタックス・ヘイブンにあった場合は、「二重課税」どころか「二重非課税」になってしまいます。これを許さないように、制度を見直します。

――アップルやグーグルなどの多国籍企業による、タックス・ヘイブンを利用した「税逃れ」が指摘されています。これらの企業は日本でも活動し、巨額の利益をあげており、本当なら日本に入るべき税収が失われていると見られます。こうした「税逃れ」を許さないような対策をすすめます。

──タックス・ヘイブンにどれだけの投資がされているのか、どういう企業が投資しているのかなど、必要な情報の収集と公開の仕組みを整備します。現在OECDやG20でも、タックス・ヘイブン対策の議論が進められています。国際的な税逃れに対し、国内税制の強化とともに、国際的なルールづくりへのイニシアチブの発揮を、日本政府に求めます。

──「税逃れ」は国内でもあります。大株主の中には、保有する株式を自分が出資してつくった資産管理会社の名義にすることで、配当への課税を軽減している場合が少なくありません。たとえば、上場企業の大株主の保有株式の時価総額が1000億円を超える富裕層が少なくとも33人(17年9月末現在)いて、その時価総額は11.7兆円にもなりますが、このうち5.7兆円は本人名義ではなく、形式的には資産管理会社などの法人名義となっています。配当を総合課税にしても、今のままでは資産管理会社名義の株は対象外となってしまいます。こうした「合法的な課税逃れ」を防ぐ方策を検討します。

──「富裕税」の創設は、こうした資産管理会社を使った「税逃れ」への対策の1つとしても、有効性を持っています。配当を本人が受け取らずに資産管理会社に蓄積することで所得税の課税を逃れても、資産管理会社に蓄積された巨額の資産に対して、「富裕税」を課税することができるからです。直接に株式を保有しているのは資産管理会社でも、その資産管理会社を保有していること自体を本人の「資産」とみなせば、「富裕税」は課税できるからです。

個人所得課税は「応能負担」「生計費非課税」をつらぬきます

この間、民主党政権時代に、子ども手当の財源確保を理由にして所得税や住民税の年少扶養控除が廃止され、「高校授業料無償化のため」として、16~18歳の特定扶養控除の上乗せが廃止されました。さらに、安倍政権のもとでは、配偶者特別控除の適用要件となる配偶者の所得上限が引き上げられる一方、納税者本人の所得上限が設けられました。今後さらに、人的控除の廃止・縮小を含めた議論が行われようとしています。所得税制の検討にあたっては、「応能負担」「生計費非課税」の原則をつらぬくことが必要です。

これらの人的控除は「生活に不可欠な経費には課税しない」という「生計費非課税」の原則を具体化したものであり、憲法に定められた生存権に基礎を置くものです。一部の高所得者は別としても、多くの国民・納税者に対して、何の代替措置もないままに控除を廃止するなどということは許されません。

「女性の社会進出を妨げているから配偶者控除廃止を廃止すべき」という議論もありますが、女性が社会で活躍するのを妨げているのは、賃金や労働条件などの男女差別や、長時間労働で男性の家事や育児への参加が困難にされていること、保育所整備の遅れなどに大きな原因があり、税が主要な問題ではありません。「女性の活躍」を口実に庶民に増税を押しつけることは許されません。

課税最低限が長期にわたって据え置かれてきたために、低賃金労働者の税負担が強まっています。たとえば、単身者が最低賃金(全国平均額)で年間2000時間働いた場合、1990年には所得税も住民税も課税されませんでしたが、今は所得税2万円弱、住民税4.6万円弱、あわせて6.5万円もの税負担が生じます。低所得者の税負担を軽減するために、課税最低限の引き上げをはかることが必要です。

──1995年以来20年以上も据え置かれている基礎控除の引き上げをはかります。現行の38万円を2倍に引き上げれば、サラリーマンの所得税の課税最低限は、単身者で現行の121.1万円から168.9万円に上昇し、ヨーロッパ(イギリス147万円、ドイツ141万円、フランス238万円)並みの水準となります。財源面などの制約から基礎控除の大幅な引き上げがすぐにはできない場合には、1989年以来28年間も据え置かれたままとなっている給与所得控除の最低額(現行65万円)を引き上げます。これは、低所得者だけの減税で、富裕層には恩恵が及びませんから、財源はわずかで可能です。少なくとも、最低賃金(全国平均)で労働者の平均所定内労働時間(年間1600時間程度)働いた場合(年収136万円程度)には所得税が課税されないようにするため、12万円程度の引上げをはかります。

──120万円に引き下げられた高齢者の公的年金等控除の最低保障額を140万円に戻します。所得500万円以下の高齢者について、所得税50万円、住民税48万円の老年者控除を復活します。高齢者の住民税の非課税限度額を復活します。

──2011年から、400万円以下の年金について確定申告が不要となりましたが、申告をしないと医療費控除などが受けられず、損をする場合があるため、制度の周知など、改善をはかります。介護保険の要介護認定を受けている人などが障害者控除の認定を受けやすくするように、制度運用を改善します。

──介護保険や医療保険など、家族の年金などから源泉徴収された社会保険料についても、それを実質的に負担している納税者の所得から社会保険料控除ができるように、改善をはかります。住民税の年金からの特別徴収(天引き)については、各人の希望で普通徴収に変更できるようにします。

──寡婦控除について、死別の場合だけでなく、離婚の場合やいわゆるシングル・マザーにも適用されるように、制度の改善をはかります。税法の改正以前にも、保育料の算定、公営住宅利用の手続きなどで、寡婦と同等の控除を受けられるようにします。

──証券優遇税制の廃止にともない、毎年120万円、最高600万円までの株式投資から得られる配当や譲渡所得を非課税とする「少額投資非課税制度(NISA)」が創設されました。小規模な投資を行う「庶民投資家」への課税を富裕層より軽減するのは必要なことですが、モデルとされたイギリスの個人貯蓄制度(ISA)が預金利子も非課税の対象となっているのと違って、日本の制度は株式投資だけに限定された歪んだものです。対象を狭めない小口投資の非課税枠をつくり、投資先は投資家の判断にゆだねるようにすべきです。

──「住宅は福祉」の観点に立って、家賃に関する税の控除制度の創設をはかります。

──政府は、わが党などの反対を押し切って、いわゆる「マイナンバー法」を成立させて、2016年から本格実施しはじめました。政府はマイナンバーによって役所の手続が簡略化されると宣伝していますが、実際には、確定申告の際にマイナンバーを記載すると本人確認の書類が必要になり、かえって手間が増えるなど、問題が続出しています。政府は、当面の適用対象を納税や社会保障関係の手続に限定するとしていますが、戸籍関係の事務や、民間企業の経済活動にも対象を広げることも検討しています。そうなれば、民間企業が多くの顧客等のナンバーを管理することになり、家族構成や結婚・離婚歴、病歴など、重要な個人情報が民間企業に流出する危険性が増すことになります。一方、富裕層の場合には、匿名口座などで財産を隠しているわけではなく、資産管理会社をつくって堂々と「合法的な資産逃れ」をしているのですから、いくらナンバーをつけても課税強化にはなりません。庶民への課税強化と社会保障給付の削減を狙いとした「マイナンバー」制度は廃止すべきです。

中小企業支援税制などを強化します

この20年間に、中小企業は100万社以上も減少しました。政府の「構造改革」路線で内需が冷え込まされてきたあげくに、大企業の下請けいじめなどで、ただでさえ経営が大変なうえに、消費税の免税点引き下げなどの増税が加わって、「税金が払えず廃業に追い込まれる」という事態も生まれています。このうえ、消費税が増税されれば、中小企業の困難はますます増大します。大企業ばかりを優遇する税制をあらため、中小企業や零細な事業者を支援する税制に転換します。

──法人事業税の外形標準課税を資本金1億円以下の小規模企業にまで拡大することは、赤字企業などに過大な負担を負わせることになるので反対します。

──家族従業者に支払った賃金を「損金」扱いすることを認めていない所得税法56条を廃止して、家族の働き分を経費に認めます。

──法人税にも累進制を導入し、中小企業の一定範囲内の所得については、現行より税率を引き下げます。

──事業用資産については、一定期間の事業の承継を条件に、相続税の減免制度を設けます。

──2011年に民主党政権が「納税者権利憲章」策定を提案しましたが、記帳義務拡大や罰則強化と抱き合わせの提案で、しかも、自民党などとの密室協議を通じて「憲章策定」の条文は削除され、納税者への義務強化だけが残るという最悪の結果となりました。納税者の権利をまもる、本当の「納税者憲章」を確立します。消費税納税にあたっての仕入税額控除否認、機械類への償却資産課税の強化、倒産に追い込む売掛金の差し押さえの乱発、滞納を理由とした住居等の生存権的財産の差し押さえなど、国と地方の過酷な徴税・税務調査をあらためます。

──農業用機械、漁船などの燃料に係る軽油引取税等の免税措置を恒久化します。

──都市計画区域内農地への宅地並み課税の廃止をめざし、当面、生産緑地指定の要件を緩和し、追加指定を広げます。農作業場や屋敷林も対象とし、市民農園などに貸し付けた農地の相続税猶予の適用を継続します。全国の生産緑地の8割が期限を迎える2022年以降も生産緑地として維持できるような制度にします。新たに創設する富裕税の対象資産額の算定については、宅地並み課税は適用しません。

社会情勢の変化に対応した税制改革をすすめます

──2012年10月から、「地球温暖化対策の課税」として、石油石炭税の上乗せ措置が実施され、2014年度にも拡充されましたが、不十分なものにとどまっており、さらに拡充をはかります。同時に、原油の国際価格急騰などの際には、課税がなくともエネルギー消費抑制効果が十分にあることを考慮し、税率を柔軟に変動できる制度を検討します。

──金融投機マネーの暴走を抑え、途上国支援の財源を確保するために、国際連帯税の導入を検討します。

──集合住宅の共用部分の固定資産税を軽減します。

──NPO法人の活動を支援するための寄附金税制について一定の改善がはかられてきましたが、まだ十分ではありません。法人税減税の財源としてNPO法人への減税措置を削減しようとする動きがありますが、もってのほかです。認定NPO法人の適用を受けやすくするための改善や、寄附金控除の適用下限額の引下げ、バザーやチャリティー公演などの非課税制度の創設など、いっそうの拡充をはかります。

──芸術・文化団体への寄付税制を充実するとともに、民間劇場や映画館の固定資産税の減免などの支援をすすめます。

──2008年に創設された「ふるさと納税」は、15年に寄付上限額の引き上げや手続簡素化が行われたことで、寄付額が14年度の388億円から16年度の2854億円に急増しています。この制度は、地方自治体に寄付をした場合に、所得に応じた一定額までは、寄付のほぼ全額が税の還付で戻ってくる仕組みです。郷里への応援、被災地支援など、それ自体としては積極的な意味を持っています。しかし、高額所得者に有利な仕組みであり、高価な「返礼品」を用意した自治体に寄付が集中するとか、寄付額の半分くらいが「返礼品」の費用で消えてしまうとかいった弊害も目立っています。本来の趣旨を生かせるよう、自治体の「返礼品」競争の過熱防止や、富裕層優遇とならないように仕組みを見直すなどの改善をはかります。

──政府は、「プライバシー保護」を口実として、高額納税者や法人企業についての公示制度を廃止してしまいましたが、一定以上の金額については、復活します。とくに大企業については「プライバシー」は理由にならず、公開は当然です。