2010年7月2日(金)「しんぶん赤旗」

菅首相は、全く的外れ

ギリシャの財政危機から何を学ぶのか?

菅直人首相は今回の参院選挙で、消費税の増税問題に関連してギリシャの財政危機を引き合いに出し、「(日本も)このままいったら、2年か3年で、あるいは1年か2年でギリシャみたいになっちゃうよ」と発言しています。「消費税を増税しなければギリシャのようになる」という国民への脅しです。しかし、この発言は、二重の意味で的外れです。(政策委員会・垣内亮)

ギリシャは7割以上、日本は7%―大きく違う国債の海外保有比

|

たしかに、政府の債務残高だけを比べると、ギリシャが国内総生産(GDP)の100%を多少超えた程度なのに対して、日本は200%に近づきつつあり、大きく上回っています。政府の金融資産を差し引いた「純債務」で比べた場合でも、日本とギリシャはGDPの80%前後で、同程度の債務の大きさになっています。

しかし問題は、その債務を誰が支えているのかの違いです。日本政府が発行する国債は、主に国内の金融機関などが買っています。海外投資家が保有する割合は7%程度しかなく、全体の9割以上を国内で保有しています。

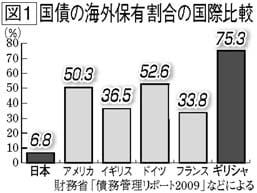

これに対してギリシャの場合は、7割以上を海外の投資家が保有しています。アメリカやドイツの国債も、約半分を海外投資家が保有しています(図1)。日本は、世界的に見ても、国債の海外保有割合が低い国であるといえます。

国債を国内の投資家が保有しているのと、海外の投資家が保有しているのでは、大きな違いがあります。いずれの場合も、国債の利払い費が増えると財政を圧迫しますが、その利子が国内に回る場合と、海外に流れ出してしまう場合とでは、景気への影響が違ってきます。

さらに大きな違いは、海外投資家とりわけヘッジファンドなどの投機マネーによって国債が保有されると、投機的な売買が増加して、それに振り回されるようなことが起きるということです。ギリシャでは、海外投資家がいっせいにギリシャ国債を売りに出たために、価格の暴落(金利は上昇)が起きたのです。

国内外の国債保有割合がギリシャとはまったく違う日本で、「1年か2年でギリシャのようになる」などという菅首相の議論は、事実をねじまげ国民を脅して、増税を押しつけようとするものです。

ギリシャでは法人税率引き下げで財源に大穴

|

ギリシャが財政危機に陥った原因の一つとして、法人税減税によって税収を大きく減らしたことがあります。

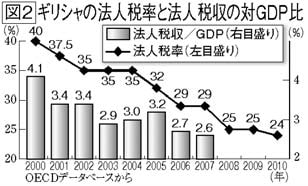

ギリシャの法人税率は、2000年までは日本と同程度の40%でした。それが、この10年間に段階的に引き下げられ、今年は24%にまで下がっています。このため、法人税収のGDPに対する比率は、2000年には4・1%あったのが、07年には2・6%まで落ち込みました(図2)。08年以降の統計データは未公表ですが、さらに落ち込んでいることは確実でしょう。

GDP比で4・1%から2・6%まで、1・5ポイント落ち込んだということは、日本に換算すれば7兆円以上もの減収に相当します。07年はリーマン・ショック前で、世界的に景気が良かった時期ですから、この税収の低下は、ほぼすべてが税率引き下げの結果と見ることができます。

ギリシャは、06年には消費税率を引き上げ(18%↓19%)、今年に入ってから21%(7月から23%)に引き上げていますが、それを上回る規模で法人税が減ったために、税収全体としても落ち込み、財政危機に拍車をかけたのです。

日本では、財界や経済産業省などが、地方税を含む法人税率を現行の約40%から25%程度に引き下げることを要求しています。民主党も「法人税率引き下げ」をマニフェストに明記しています。しかし、これとほぼ同じことを10年も早く実施したギリシャでは、財政が破たんしたのです。

ギリシャと同じ道を進もうとしていながら、その口実として「このままではギリシャのようになる」と国民を脅すのは、まったく筋違いな話ではないでしょうか。